Finance verte : définition, principes et acteurs de la transition financière

Un guide clair pour comprendre la transformation du secteur financier.

La finance verte est un concept clé, qui s'intègre dans les circuits classiques de financement, les politiques publiques et les décisions d’investissement des grands acteurs financiers. Explications avec les consultants ESG Toovalu.

Définition de la finance verte

Qu'est ce que la finance verte ?

La finance verte désigne l’ensemble des opérations financières dont l’affectation des fonds vise explicitement des projets à impact environnemental positif.

Elle s’inscrit dans la finance durable, mais avec un périmètre plus ciblé sur la transition bas-carbone, l’énergie, la mobilité, le bâtiment, l’industrie, les ressources et les écosystèmes.

Elle regroupe à la fois :

- des instruments de dette

- des produits d’investissement

- des mécanismes de tarification du carbone

- des politiques publiques visant à modifier l’allocation du capital.

Ce qui la distingue des approches ESG plus larges, c’est la traçabilité directe entre financement et projet environnemental.

Objectifs principaux

L''objectif de la finance verte est simple et très concret : orienter les flux de capitaux vers des projets favorables à l’environnement, en particulier sur les enjeux de climat, d’énergie, de ressources naturelles, de pollution et de biodiversité.

Pour les entreprises, la finance verte influe directement sur l’accès au capital, les arbitrages d’investissement et la structuration des trajectoires de transformation. Elle établit un lien explicite entre performance environnementale, qualité des données et capacité de financement.

Grands principes de fonctionnement

La finance verte repose sur quatre fondements :

La transparence

Les flux financiers doivent faire l’objet d’une information claire sur l’usage réel des fonds, les projets financés, la durée d’affectation et les indicateurs environnementaux associés.

La traçabilité

Les capitaux levés doivent rester affectés à des projets identifiés comme favorables à l’environnement, selon des critères documentés, souvent alignés sur la taxonomie européenne.

L’évaluation de l’impact environnemental

Les projets financés font l’objet d’un suivi des résultats en matière de réduction d’émissions, d’efficacité énergétique, de protection des ressources ou de limitation des pollutions.

La gestion des risques climatiques et de transition

Elle s’intègre désormais au cœur des décisions financières. Le risque lié aux actifs carbonés, aux infrastructures exposées et aux modèles économiques dépendants des fossiles modifie l’analyse du risque de crédit et du risque d’investissement.

Les instruments majeurs de la finance verte

La finance verte s’appuie par ailleurs sur plusieurs outils désormais bien installés dans les marchés.

Les obligations vertes

Ces obligations constituent l’un des instruments les plus visibles.

Ces titres de dette servent à financer des projets précis : production d’énergies renouvelables, transports propres, rénovation énergétique, traitement de l’eau, réseaux intelligents, etc.

Leur crédibilité repose sur un cadre d’émission strict, un reporting régulier et une vérification externe.

Les fonds verts ou ISR

Les fonds verts et les fonds ISR à dominante environnementale orientent l’épargne vers des entreprises ou des projets alignés sur des critères environnementaux exigeants. Leur encadrement repose de plus en plus sur la SFDR et la taxonomie verte, afin d’éviter les dérives de présentation.

Les mécanismes de tarification du carbone

Les marchés carbone ou certaines formes de fiscalité environnementale influencent indirectement les décisions d’investissement. En renchérissant le coût des activités fortement émettrices, ils déplacent progressivement le capital vers des activités plus sobres en carbone.

Cadres de marché et labels : sécuriser la crédibilité des financements verts

Le développement de la finance verte s’appuie également sur des référentiels de place destinés à renforcer la transparence et la confiance des investisseurs.

Parmi eux, on retrouve notamment

- les Green Bond Principles de l’ICMA

- le cadre développé par Climate Bonds Initiative (CBI)

- le futur EU Green Bond Standard porté par la Commission européenne.

- les référentiels utilisés par les acteurs du capital-investissement, tels que les recommandations ESG de France Invest

- les lignes directrices développées par Invest Europe.

Ces cadres convergent sur plusieurs exigences clés :

- traçabilité de l’usage des fonds

- revue externe des projets financés

- indicateurs d’impact

- reporting régulier.

Ils contribuent à limiter le risque de greenwashing et à harmoniser les pratiques de marché entre émetteurs et investisseurs.

Les acteurs de la transition financière

L'écosystème de la finance verte rassemble en outre des acteurs publics et privés étroitement imbriqués.

Les acteurs institutionnels

États, banques centrales et autorités de supervision définissent les cadres réglementaires, les obligations de transparence et les normes de marché.

Ils jouent aussi un rôle direct via l’émission d’obligations vertes souveraines et l’orientation des politiques de soutien.

Le secteur financier

Les acteurs financiers privés que sont les banques, assureurs, sociétés de gestion, investisseurs institutionnels structurent l’offre de produits verts, révisent leurs politiques d’allocation et intègrent progressivement les risques climatiques dans leurs modèles financiers (en s'aidant de la plateforme ESG Toovalu pour certains)

Le secteur privé

Les entreprises conçoivent et portent les projets à financer : infrastructures énergétiques, mobilité, bâtiments, procédés industriels bas-carbone, technologies propres, etc.

La société civile

Les particuliers participent au mouvement par leurs choix d’épargne et d’investissement et leur votes.

Les ONG agissent à divers échelons politiques, en faisant pression sur les élus, les entreprises et les institutions pour promouvoir une finance verte encore plus juste, transparente et pregnante.

Impacts de la finance verte sur les entreprises

La finance verte modifie aussi en profondeur les équilibres de financement des entreprises.

Business Model

Elle agit sur le plan de la transformation des modèles économiques. Les entreprises doivent inscrire leurs trajectoires de décarbonation, d’efficacité énergétique et d’adaptation climatique dans leurs décisions d’investissement. Les projets sans crédibilité environnementale rencontrent des difficultés croissantes pour accéder à certains circuits de financement, comme l'explique d'ailleurs plusieurs clients du logiciel Toovalu.

Financement

Sur le coût du capital, les projets alignés sur les critères environnementaux bénéficient d’un accès facilité aux instruments de finance verte, sous réserve de démontrer la robustesse des données, la cohérence des méthodes et la réalité de l’impact environnemental. À l’inverse, les activités intensives en carbone subissent un renchérissement progressif de leurs coûts de financement.

Gouvernance

Sur le volet données et gouvernance, les exigences de publication augmentent. Les émissions, l’usage des ressources, les risques climatiques et l’alignement avec la taxonomie entrent désormais dans le champ normal du dialogue avec les investisseurs et les banques.

Cette évolution implique des investissements dans les systèmes d’information, la consolidation des données et le pilotage ESG, en articulation avec la CSRD et la SFDR.

Gestion des risques

La finance verte agit comme un outil de lecture renouvelée des risques économiques. Le risque climatique, le risque de transition et le risque réglementaire - aux impacts de plus en plus importants - entrent désormais dans l’évaluation de la valeur d’une entreprise, de ses actifs et de ses projets.

Les infrastructures dépendantes des énergies fossiles, les procédés fortement émetteurs ou les chaînes d’approvisionnement exposées à la déforestation voient leur profil de risque évoluer rapidement. Cette relecture du risque s’étend également aux secteurs immobiliers, agricoles, industriels et logistiques.

Finance verte et compensation carbone : deux logiques à ne pas confondre

La finance verte vise en priorité le financement direct de projets de transition : réduction des émissions, transformation d’actifs, efficacité énergétique ou développement d’infrastructures bas-carbone.

Elle se distingue de la compensation carbone, qui consiste à financer des projets externes pour compenser des émissions résiduelles.

Certaines initiatives liées au carbone peuvent être financées dans le cadre de la finance verte, mais elles ne remplacent pas les efforts de réduction attendus au sein des activités financées. Les acteurs financiers accordent ainsi une attention croissante à la crédibilité des trajectoires de décarbonation et à la réalité des transformations opérées par les entreprises bénéficiaires.

Déplacement des flux et évolutions des marchés

La montée en puissance de la finance verte accompagne le développement de nouveaux segments économiques : énergies renouvelables, stockage, hydrogène bas-carbone, rénovation énergétique, mobilité électrique, réseaux numériques d’optimisation énergétique, recyclage avancé, technologies de captage, etc.

Les entreprises positionnées sur ces segments bénéficient d’un accès facilité aux flux financiers orientés vers la transition environnementale. Cette dynamique concerne autant l’industrie lourde que les services à valeur environnementale ajoutée.

Intégration progressive dans la régulation européenne

Green Deal et finance verte

La finance verte s’inscrit dans une architecture réglementaire désormais cohérente :

- Taxonomie européenne

- SFDR pour la transparence des produits financiers

- CSRD pour la publication de données sur la durabilité des entreprises

- CS3D pour le devoir de diligence raisonnable dans la chaîne de valeur

L’ensemble construit un système où l’information environnementale devient une donnée financière à part entière. Pour les entreprise, la capacité à produire une information fiable conditionne l’accès au capital.

Finance verte et Taxonomie européenne : un cadre central de référence

La Taxonomie européenne joue un rôle clé dans la structuration de la finance verte. Elle fournit un cadre technique permettant d’identifier quelles activités économiques peuvent être considérées comme durables sur le plan environnemental, sur la base de critères précis (atténuation du changement climatique, adaptation, protection des ressources, économie circulaire, etc.).

Pour les acteurs financiers, la Taxonomie devient un outil de référence pour évaluer l’éligibilité et l’alignement des projets financés, comparer les portefeuilles et sécuriser la crédibilité des financements verts.

Pour les entreprises, elle implique de documenter la part de leurs activités alignées, en cohérence avec la CSRD et les attentes des investisseurs.

En conclusion

L’accès à la finance verte dépend désormais de la capacité des entreprises à produire des données environnementales robustes, traçables et comparables. Les projets bas-carbone, les investissements énergétiques ou les plans de transformation doivent s’appuyer sur des indicateurs documentés et transparents, alignés sur la taxonomie et exploitables par les acteurs financiers soumis à la SFDR.

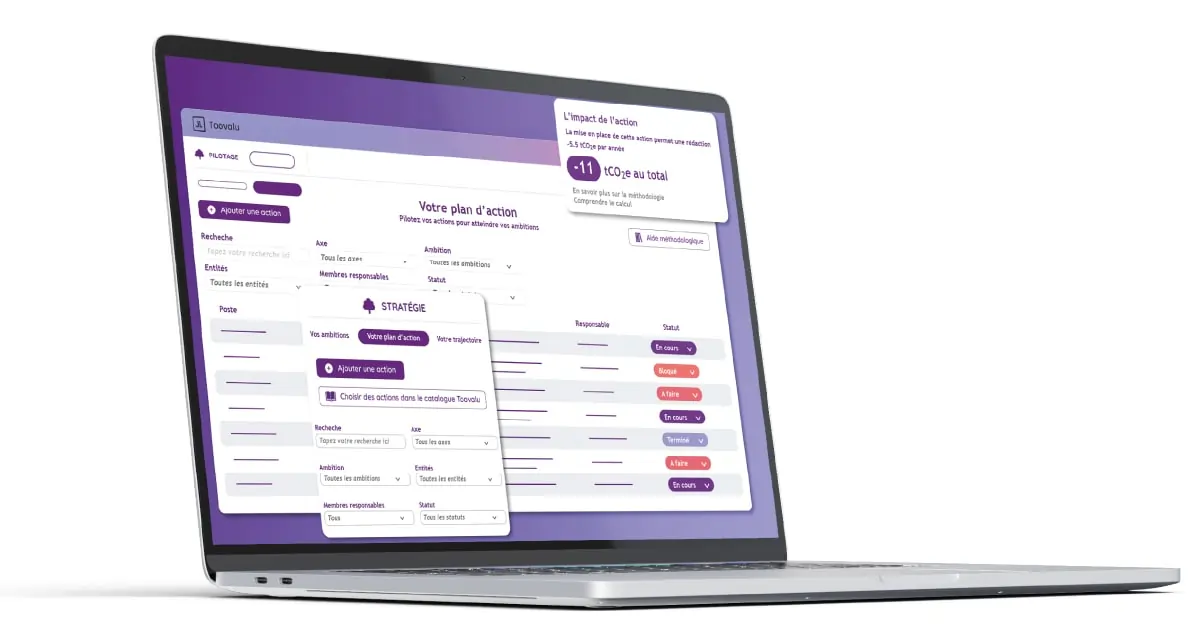

Le logiciel Toovalu facilite cette articulation entre données opérationnelles, exigences réglementaires et attentes des investisseurs. Il permet de structurer les indicateurs environnementaux, de suivre les trajectoires d’impact et de sécuriser la cohérence entre stratégie de financement, reporting CSRD et transparence SFDR.

Questions fréquentes sur la finance verte

La finance verte se confond-elle avec la finance durable ?

Non. La finance durable couvre l’ensemble des enjeux ESG, tandis que la finance verte se concentre sur les enjeux environnementaux : climat, énergie, ressources, pollution, biodiversité.

La finance verte fait donc partie de la finance durable, mais avec un périmètre plus ciblé sur la transition écologique et bas-carbone.

Les obligations vertes financent-elles tous types de projets ?

Non. Les obligations vertes doivent financer exclusivement des projets à impact environnemental positif clairement identifiés (énergie, mobilité, rénovation, eau, ressources…). Elles impliquent un cadre d’affectation des fonds, un reporting d’impact régulier et, dans la plupart des cas, une revue externe pour garantir la traçabilité et limiter le risque de greenwashing.

Une entreprise non cotée peut-elle accéder à la finance verte ?

Oui. Les prêts verts, financements de projets et certaines émissions obligataires restent accessibles hors marché boursier, sous réserve de démontrer l’impact environnemental du projet.

La finance verte impose-t-elle un reporting spécifique ?

Elle s’appuie sur les cadres européens existants. Les données publiées via la CSRD, les ESRS et l’alignement avec la taxonomie deviennent des supports centraux pour l’accès aux financements verts.

Alignement des activités, indicateurs d’impact, suivi des projets et cohérence méthodologique : les exigences de reporting varient selon l’instrument financier et le financeur.

Les activités carbonées restent-elles finançables ?

Oui, mais selon des conditions de plus en plus strictes. Les financements se concentrent davantage sur les projets de transition : réduction d’émissions, reconversion d’actifs, amélioration d’efficacité énergétique ou trajectoires de décarbonation crédibles. À l’inverse, les projets reposant sur un modèle fortement carboné voient leurs conditions de financement se durcir progressivement.

La finance verte concerne-t-elle uniquement l’énergie ?

Non. Elle couvre aussi le bâtiment, l’industrie, les transports, l’agriculture, l’eau, les déchets, les matériaux et de nombreux services liés à la performance environnementale. Elle soutient l’ensemble des projets contribuant à la transition écologique et à la réduction des impacts environnementaux.

Quelle différence entre finance verte et obligations vertes ?

La finance verte désigne l’ensemble des mécanismes financiers orientant les capitaux vers la transition environnementale. Les obligations vertes constituent l’un de ces instruments : ce sont des titres de dette dédiés au financement de projets à impact environnemental positif, assortis d’obligations de traçabilité et de reporting.

La finance verte inclut-elle les projets de compensation carbone ?

Pas nécessairement. La finance verte vise avant tout le financement de projets réels de transition (réduction d’émissions, infrastructures bas-carbone, transformation d’activités). Certains projets liés au carbone peuvent être financés, mais la compensation ne remplace pas la réduction d’émissions et doit être évaluée avec prudence selon les cadres utilisés par les financeurs.